第3類半導體老將當中,全球基板龍頭Wolfspeed(原名Cree,2019年迄今陸續處分LED照明事業,2021年更名),主宰全球逾6成碳化矽(SiC)基板供應量,並掌握整合元件設計製造能力,2021財年營收達5.256億美元(2020年6月~2021年6月)。

Wolfspeed於1987年創立之初,就專注於碳化矽材料設計研發,技術與專利布局遙遙領先。日本專利研究機構Patent Result分析,Wolfspeed掌握碳化矽相關專利居全球之冠,其餘依序為羅姆半導體(ROHM)、住友電工(Sumitomo)、三菱電機(Mitsubishi)、電裝(DENSO)。

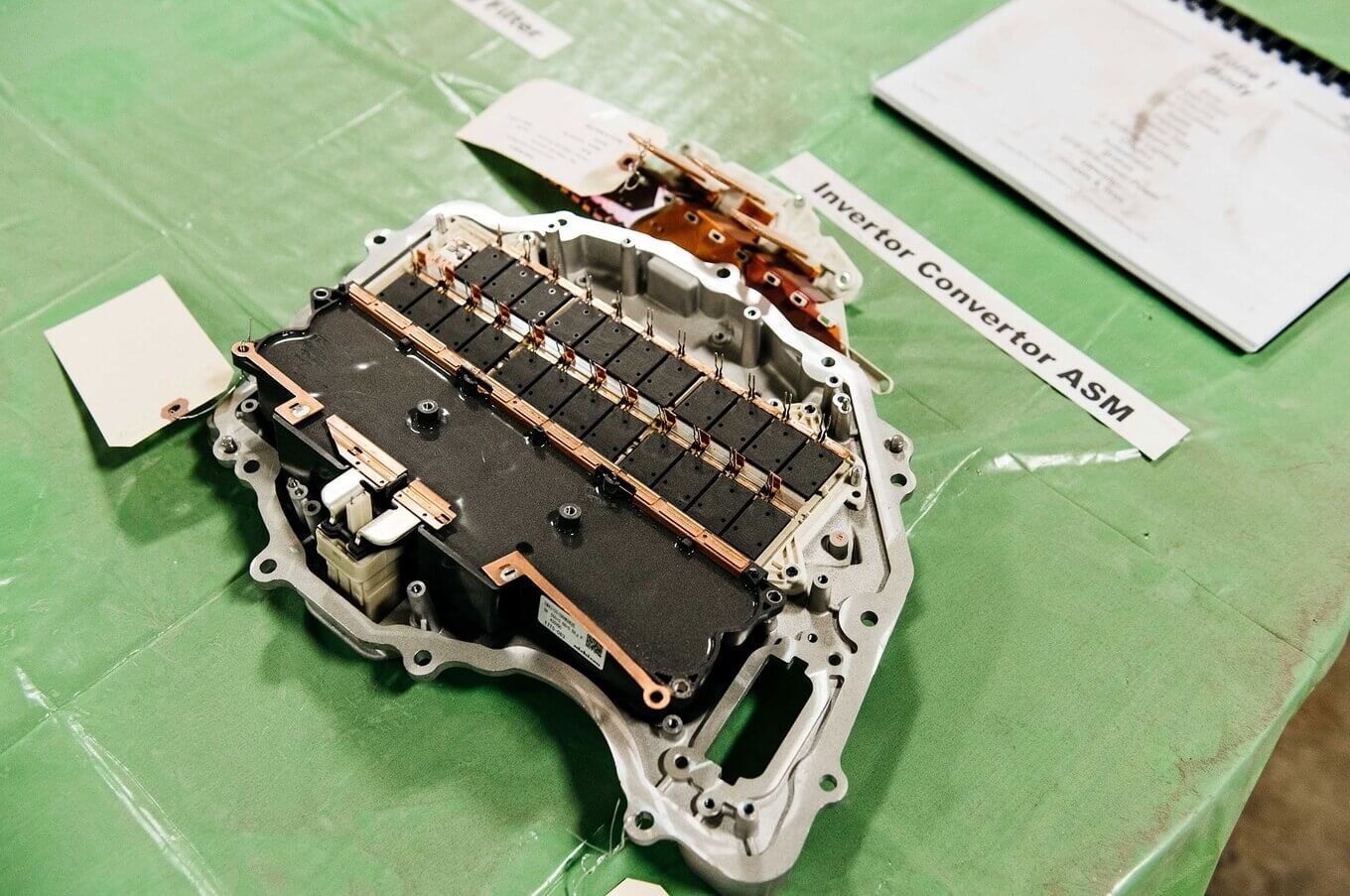

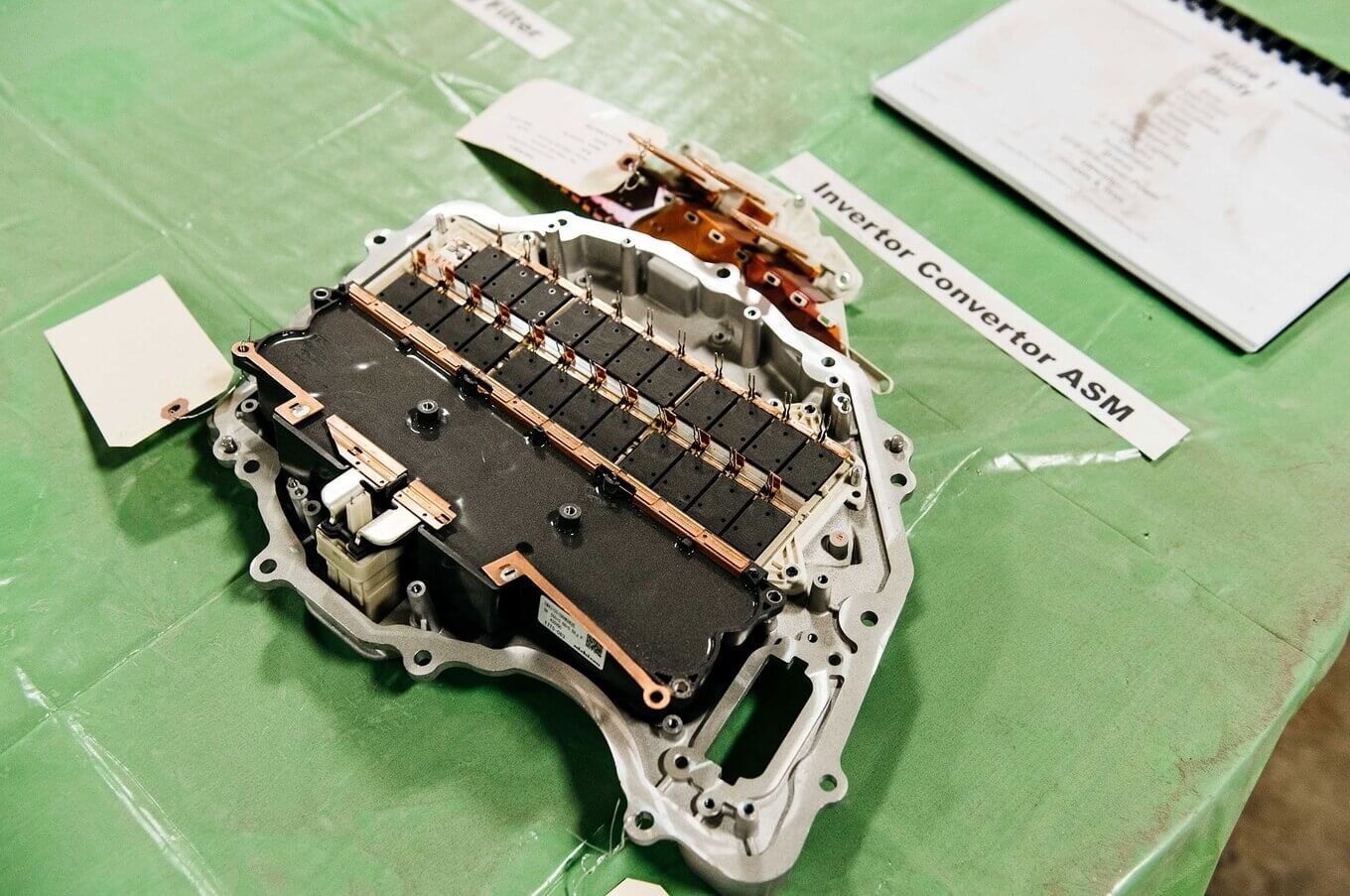

來源:Mileti Industries

Wolfspeed(原名Cree)主宰了全球將近6成的碳化矽基板供應,Tesla於2018年推出的Model 3車款中所使用的碳化矽晶片,原料也來自Wolfspeed。

憑藉著Wolfspeed在基板的獨大,美國成為全球碳化矽強國,歐洲與日本則緊追在後,包括來自日本的全球第2大碳化矽晶圓供應商羅姆半導體(ROHM)、德國車用半導體龍頭英飛凌(Infineon)、瑞士功率元件大廠意法半導體(ST),還有美國兩大射頻(RF)前端通訊龍頭思佳訊(Skywork)與科沃(Qorvo)等。

這些歐美日IDM大廠一手包辦研發、設計、製造到封測等環節,搭配各自專精汽車、工業與通訊領域應用,以自有品牌銷售元件,在第3類半導體戰場已站穩位置。

相對國際IDM大廠布局逾30年,台灣近10年左右才起步投入第3類半導體,屬於市場後進者,產業發展樣貌也延續第一類半導體(矽)產業的「專業分工」形式,在基板、磊晶、IC設計與製造代工等環節各司其職。

從技術面來看,台灣目前投入第3類半導體的主要玩家,多出自第1類、第2類半導體產業,包括台積電、穩懋、環球晶、嘉晶、漢磊、強茂、宏捷科和環宇-KY等,當然也不乏橫空出世的選手,如盛新材料、鴻海。

來源:工研院MIC、凱基

第3類半導體發展模式:台廠擅長專業分工,國際盛行垂直整合。

此外,還有不少集團也積極搶進第3類半導體市場。以中美晶集團最受矚目,不但旗下環球晶已是台灣最大碳化矽晶圓供應商,中美晶也轉投資無線通信器材製造商宏捷科、功率元件廠朋程、藍寶石基板廠兆遠等,完整布局上下游組成「虛擬IDM集團」。

漢民集團的實力也不容低估,以漢磊投控投資磊晶廠嘉晶、晶圓代工廠漢磊,也曾投資IC設計廠瀚薪,在第3類半導體的步局最早、也最完整。

自動化設備大廠廣運集團則快速回應市場趨勢,與轉投資的太陽能廠太極能源,於2020年合資成立碳化矽基板商盛新材料。

這兩年積極搶攻電動車市場的鴻海集團,除了成立鴻揚半導體、買下旺宏6吋廠投入碳化矽製造,旗下鴻海研究院也投入元件設計開發研究。

技術尚未標準化,賽局正要開始

由於第3類半導體技術與材料仍在發展階段,因此研發製程亟需客戶反饋,以持續調整優化。然而,往往想保住業務機密的客戶透露情報有限,導致台灣廠商必須自行摸索,也彰顯出IDM廠商研發產製一條龍的優勢。

環球晶董事長徐秀蘭坦言,相對國際大廠,環球晶在第3類半導體發展還是小學生,但「客戶給的回饋愈快,我們愈能進步。」雖然集團旗下公司各自獨立研發,基板商須對客戶保持中立性,不過集團內公司相對還是較樂意回饋意見,有助於集團成員加速彼此學習,這也是虛擬IDM的優勢。

至於台積電,工研院產科國際所研究總監楊瑞臨指出,其矽基氮化鎵(GaN on Si)代工技術已獲功率元件龍頭納微半導體(Navitas)採用,台積電也助其登上全球功率元件第一地位,這意味著台灣能延續專業分工的製造優勢,在國際搶下一片天。

來源:shutterstock

台積電是台灣半導體產業的龍頭,但近年也有許多大廠進入此領域,如中美晶、漢民與鴻海等,都是不可小覷的後起之秀。

儘管如此,氮化鎵射頻通訊市場仍由射頻元件全球前兩大IDM廠思佳訊和Qorvo主導,台灣投入氮化鎵射頻元件生產多年的穩懋,同是第2類半導體砷化鎵(GaAs)代工龍頭,與前者相比也只能算是新秀。

如今第3類半導體仍是IDM廠的天下,但未來5~10年是否出現產業分工,徐秀蘭認為有可能,因為IDM廠和客戶之間仍存在競爭關係,一旦出現類似台積電的大型獨立製造廠,或許就有許多IC設計商願意下單。

碳化矽代工大廠漢磊也認為,IDM廠在車載領域有優勢,基於車載可信賴度及賠償層面考驗,IC設計業者與代工廠合作在綠能領域機會較大。

楊瑞臨指出,碳化矽市場仍在不斷轉變,相關應用與設計框架也都尚未定型,老將未必就主導未來,新秀仍有反轉既有老將市占版圖機會,誰輸誰贏尚在未定之天。

責任編輯:吳佩臻、張庭銉

文章來源:數位時代