在地緣政治衝擊下,半導體產業復甦不如預期,但摩根士丹利證券半導體分析師詹家鴻認為,科技產品降價和庫存降低,將讓半導體產業明年第1季U形反轉向上。

根據《財訊》報導,今年,人工智慧掀起投資狂潮,人工智慧伺服器製造商如廣達等公司,股價出現2~3倍漲幅;但是,位於最上游的半導體製造商如台積電,今年卻兩度下調展望,所有人都想問,全球半導體製造產業何時會觸底反彈?

這是今年SEMICON TAIWAN(國際半導體展)的熱門話題。摩根士丹利證券半導體產業分析師詹家鴻在演講中分析,科技產品大幅降價和半導體庫存水位持續降低兩大趨勢,將讓半導體產業重返成長軌道,全球半導體產值今年第3季僅較第2季小幅成長,下半年的快速復甦雖未發生,但預期明年第1季將出現U形向上的反轉。

庫存大減 一度低於疫情前

《財訊》報導指出,歷經兩年前的缺貨潮後,過去1年,半導體上中下游大廠都滿手庫存。例如,華碩在2020年第2季,庫存只有874億元,但到2022年第22季,庫存高達2173億元,今年第2季則降至1245億元的水準。聯發科也出現同樣現象,2020年第2季庫存貨只有368億元,2022年第2季大增至914億元,今年第2季則降至610億元。

而台積電的營收結構中,PC代表的高性能運算和手機晶片,一直占有相當重要地位,PC和手機廠為降低庫存遲遲不下單新產品,輝達等公司訂購的晶片又因為先進封裝產能不足,導致台積電產能利用率持續低迷。

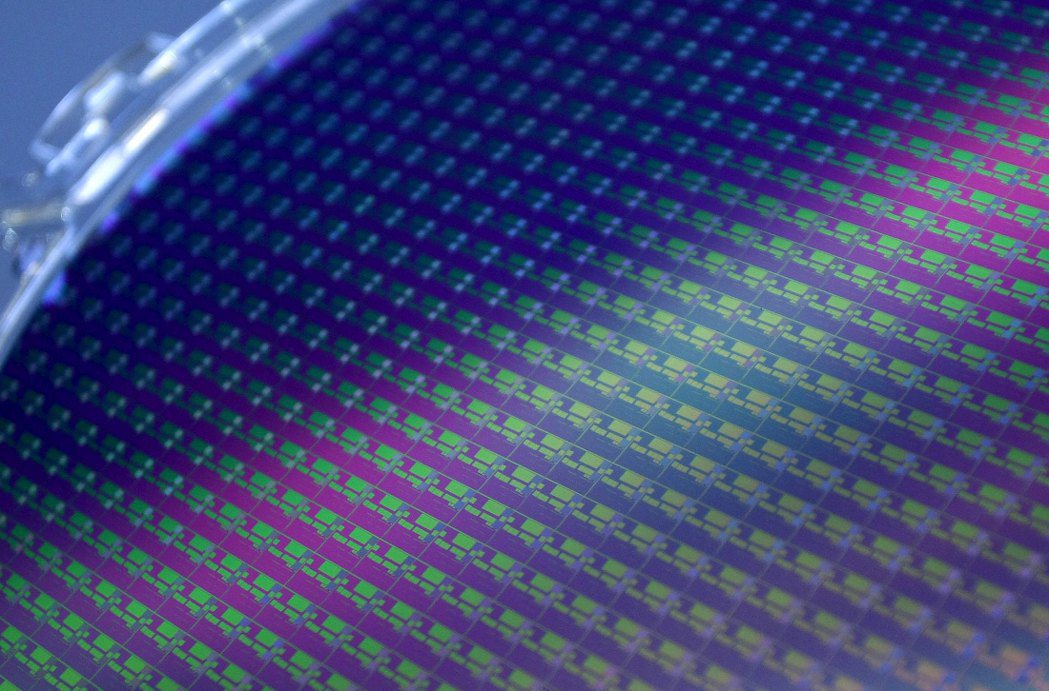

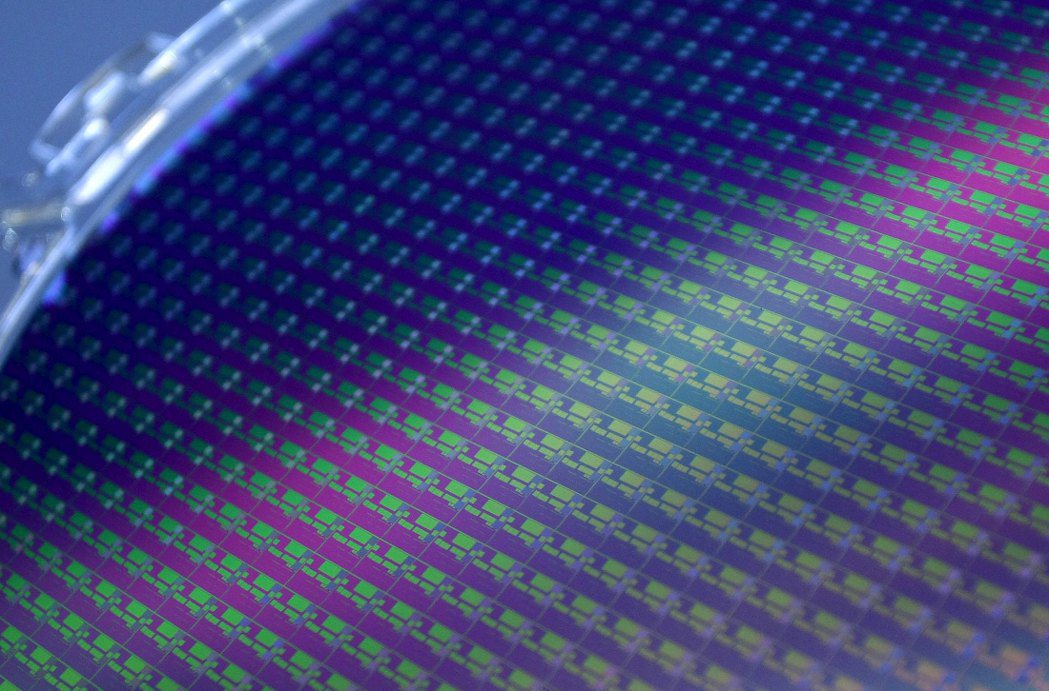

半導體示意圖。 路透

詹家鴻對《財訊》報導表示,「以前上下游和通路的庫存都很高,但現在的狀況是,通路的庫存很低,下游也不高,上游的Wafer Bank裡的庫存也在下降,」庫存不斷去化,但是上游製造的晶片數量卻愈來愈少,市場的悲觀氣氛讓大廠調降資本支出,並且更進一步降低未來會增加的產能。

他在演講中打出投影片指出,美國PC庫存在2021年7月時達到高峰,遠高於疫情前的平均水位;但到今年5、6月時,美國終端市場的PC庫存量,已一度低於疫情前的平均水準。

詹家鴻解釋,這個情況和兩年前正好相反,當時,市場因為晶片缺貨感到極度樂觀,各家半導體公司的市值狂飆,不斷增加資本支出擴產,卻無視於庫存持續增加,賣出產品的時間卻一再拉長。但現在庫存水位持續降低,市場卻仍處於極度悲觀的氣氛中。

《財訊》分析,另一個關鍵在於,雖然中國經濟不佳,但是科技業也快速降低產品售價,足以刺激新一波需求。

現在市場上最熱門的話題,是華為最新推出的Mate 60旗艦手機,這支手機最便宜的版本,售價也要人民幣5999元,約合台幣26000元。但是,小米推出的紅米12 5G手機,在小米官網上卻只賣人民幣949元,約合台幣4460元,代表千元以下的5G手機潮再次出現。

產品降價 績優股利潤反增

當5G手機降價到比4G手機還便宜的時候,「你還會回去買4G手機嗎?」詹家鴻認為,這是一股「科技通縮潮」,科技業準備用更便宜的價格,來回應環境的挑戰。

不過,《財訊》報導問到,科技通縮潮代表價格下滑,科技廠會不會贏了訂單,卻輸了獲利?詹家鴻說,「不要只看過去幾季的毛利率變化,要把這些公司的毛利率和疫情之前相比,看看這些公司有沒有創造新的價值。」像台積電在疫情之前,如2018年到2019年,毛利率都在50%以下,但這幾年,台積電毛利都穩定維持在52%之上。

詹家鴻認為,台積電漲價策略非常正確,「台積電的市占率並未下滑」,能為客戶提供新的價值,漲價是合理之舉,而產能利用率下滑,主要是因為市場需求的景氣循環。同時,台積電的客戶結構也在改變,歐美的雲端客戶訂單快速增加,取代原本來自中國客戶的訂單,「像聯電、日月光、京元電,毛利率都較疫情前表現更好。」

順著詹家鴻的邏輯可以發現,部分半導體廠的毛利率卻比疫情前更低,如中國的兆億創新、中芯國際和在台掛牌的矽力杰。以矽力杰為例,這家公司去年毛利率都在50%以上,但今年前2季,矽力杰的毛利率卻分別下滑至44%和40%。詹家鴻認為,未來幾個月各家大廠的營收、庫存與毛利率的變化,值得投資人細細觀察。